汇通财经APP讯——股指期货:情绪继续降温,市场弱势震荡

【今日涨跌】四大期指涨跌互现。IH2212收盘价为2677.2,收涨0.03%;IF2212收盘价为3950.6,收跌0.38%;IC2212收盘价为6137.0,收跌0.57%;IM2212收盘价为6604.8,收跌0.92%。

【市场表现】今日市场弱势震荡,IC和IM表现弱于IH。市场成交额降至8168.59亿元,较昨日缩量934.23亿元,市场情绪继续降温。受美联储12月议息会议临近影响,资金避险情绪加重,北上资金净卖出9.47亿元。

【基本面】第一,目前国内的内外需均在走弱,经济下行压力进一步增强,现在市场想要起来,急需看到经济景气度向好的迹象。第二,国内疫情优化进程加快,但多地确诊人数出现激增,目前还尚未形成对医疗资源的严重挤兑,但随着新增确诊人数的快速增长,预计第一波疫情峰值将在12月底1月初达到,对于市场情绪和经济恢复的冲击也会逐渐被市场计价,短期市场存较大的回调预期。第三,政治局会议未提“动态清零”,未提“房住不炒”,整体传递的信号有限。接下来,重点关注经济工作会议中对于细节性政策的信号传递,这在很大程度上影响着市场的节奏。

观点及建议:短期市场谨慎为主;从市场风格来看,IH或仍稍强于IM。

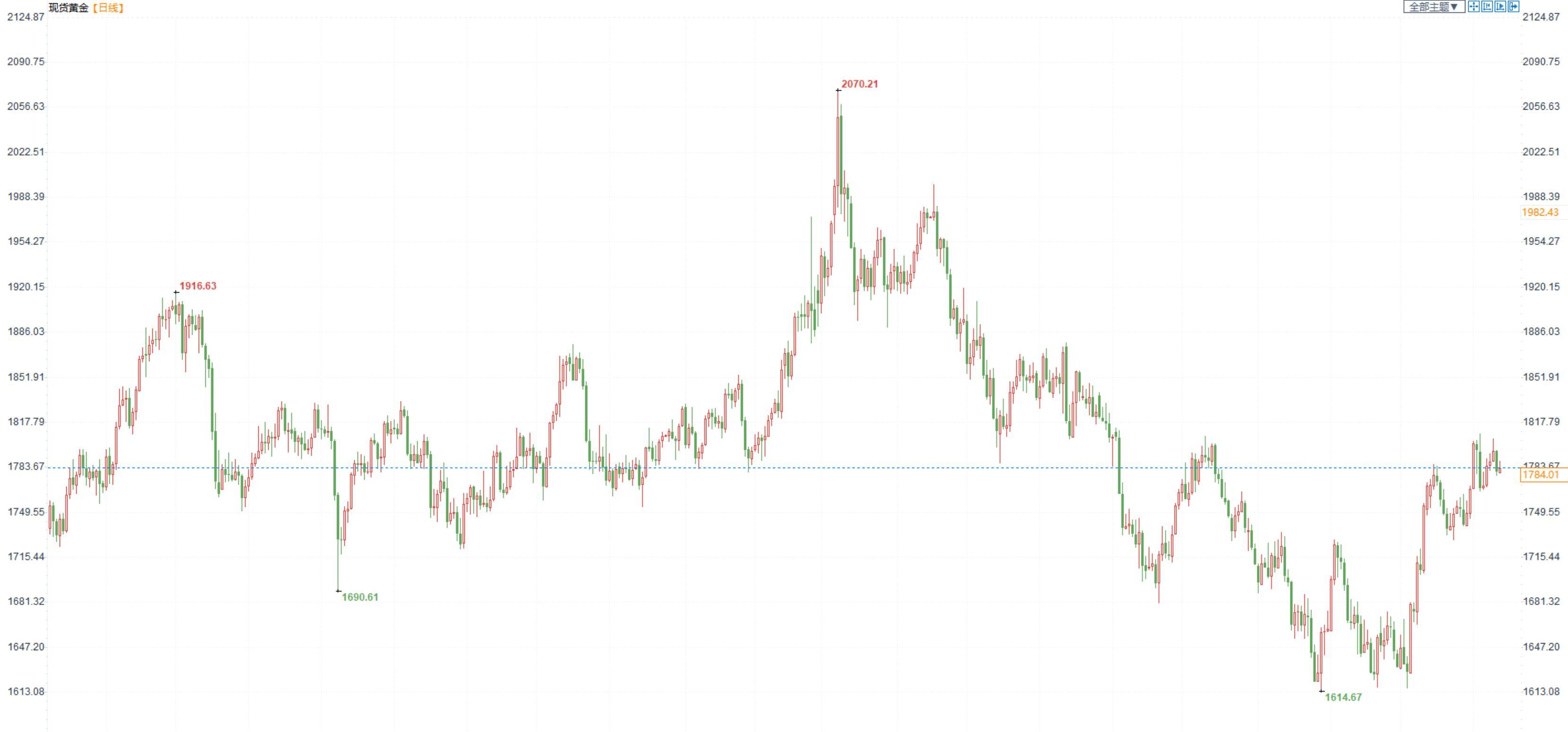

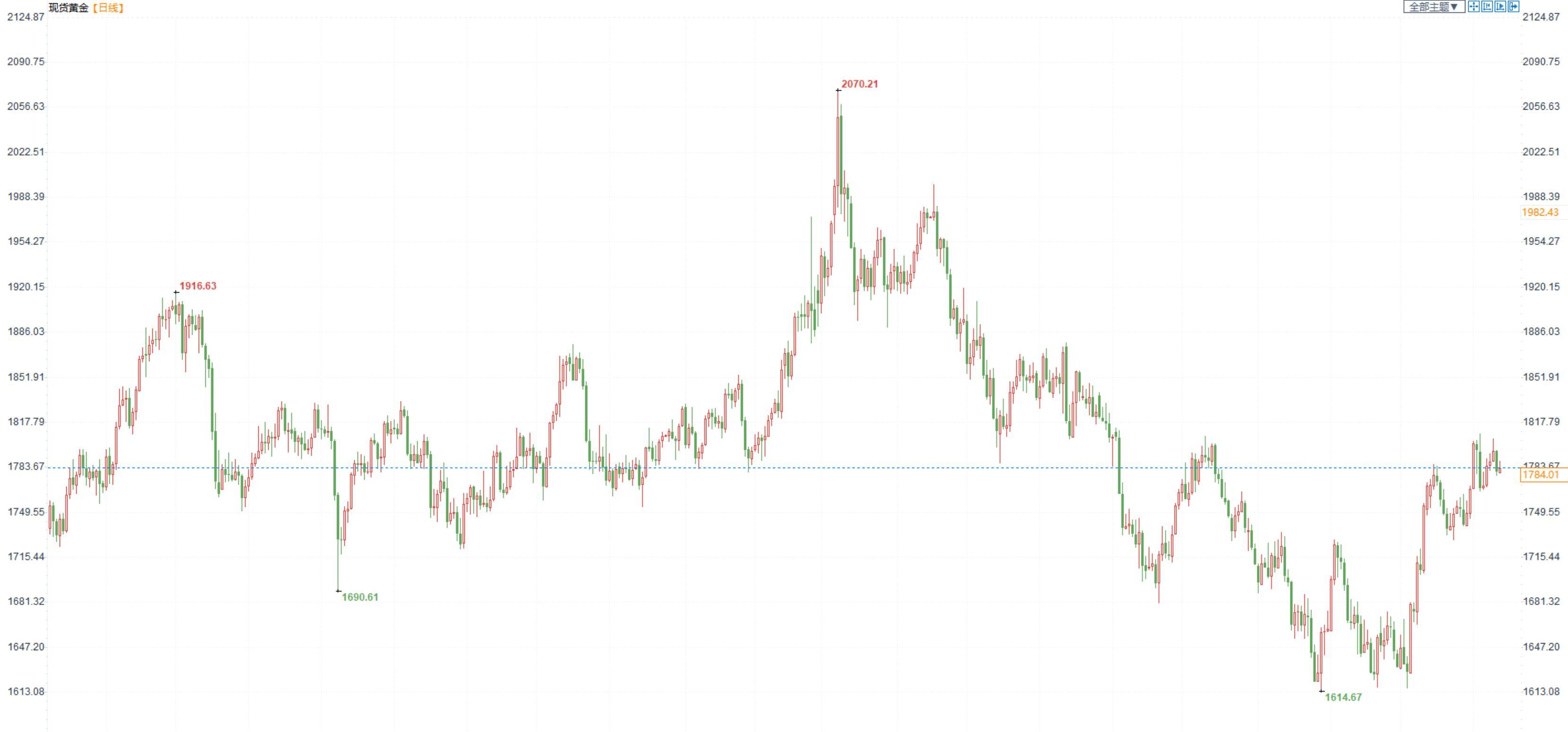

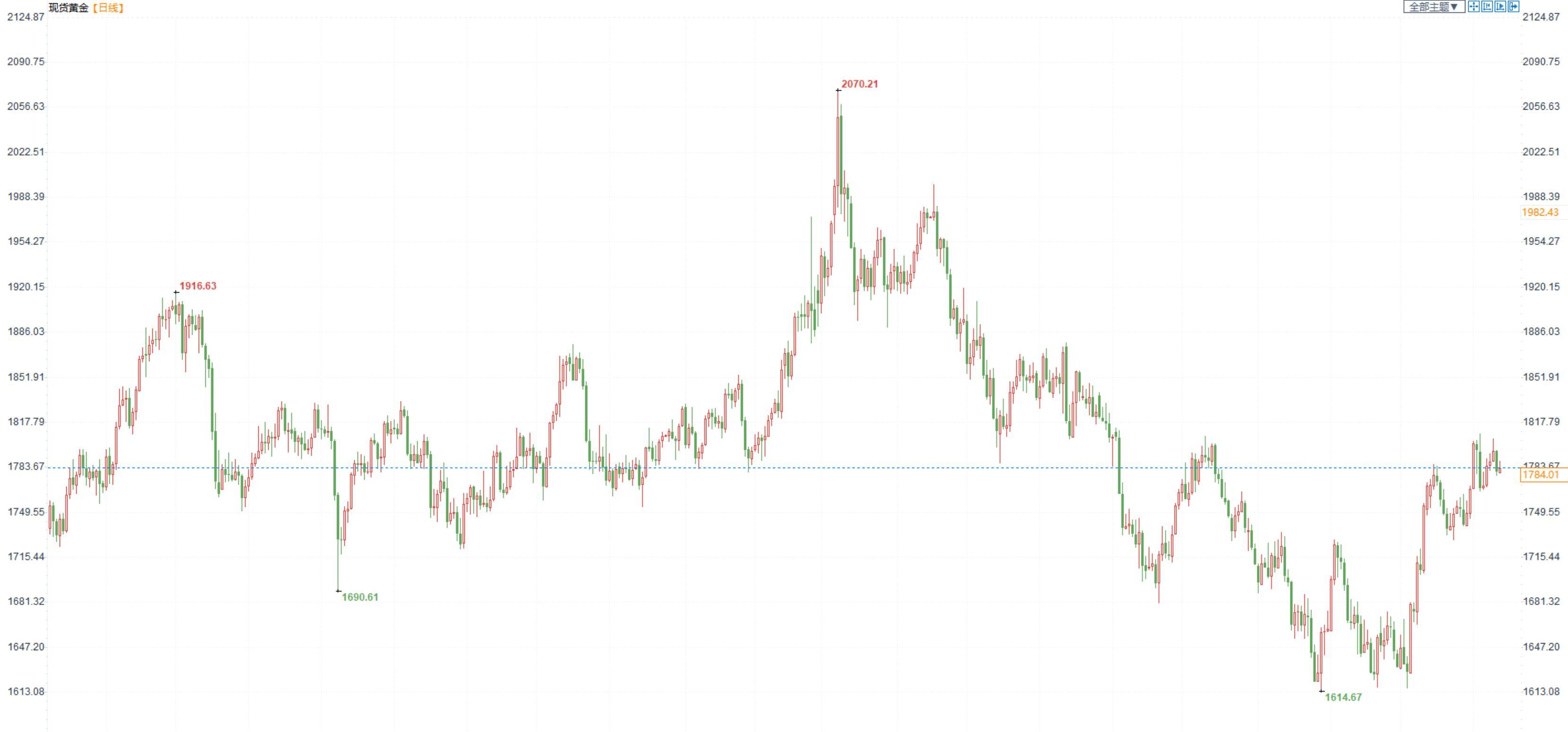

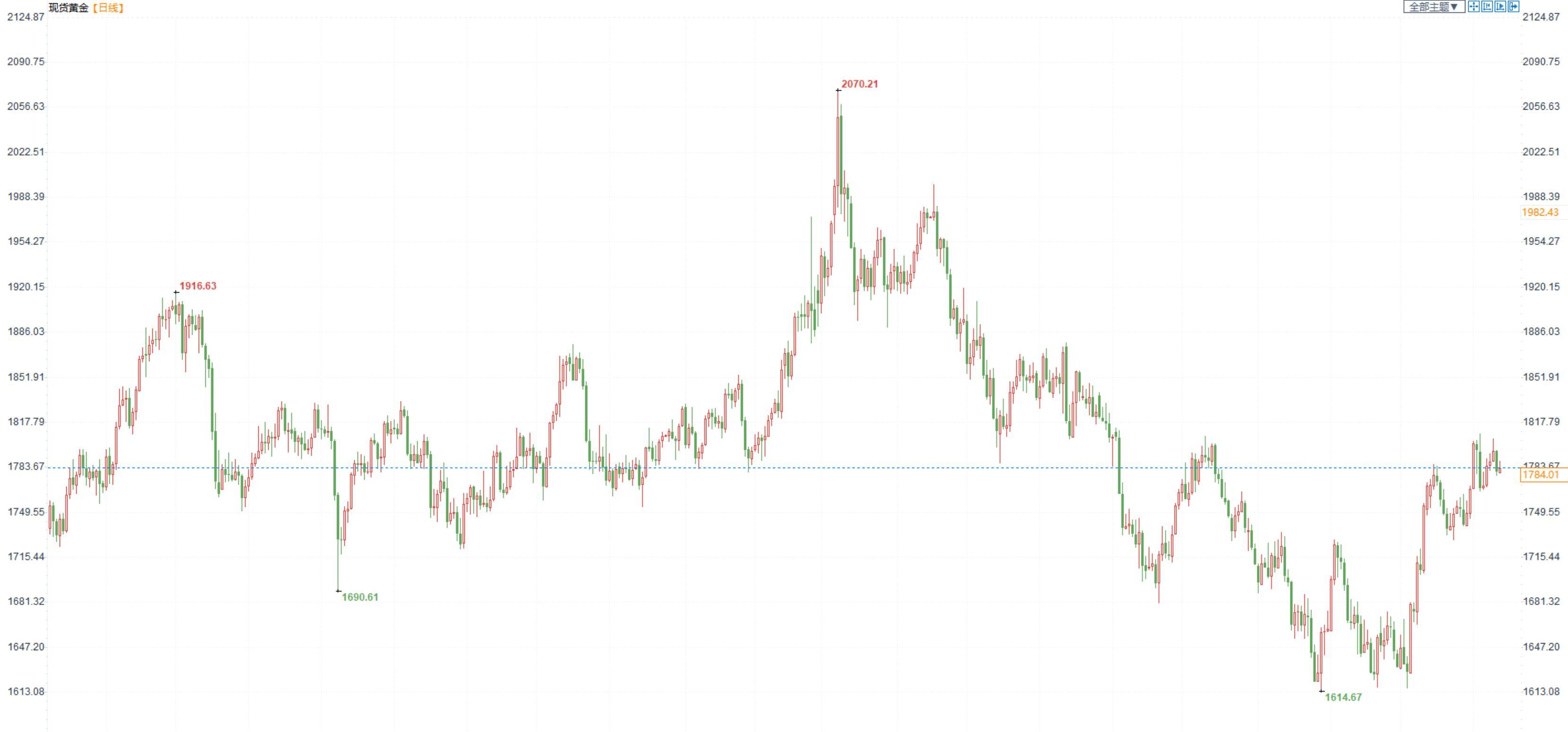

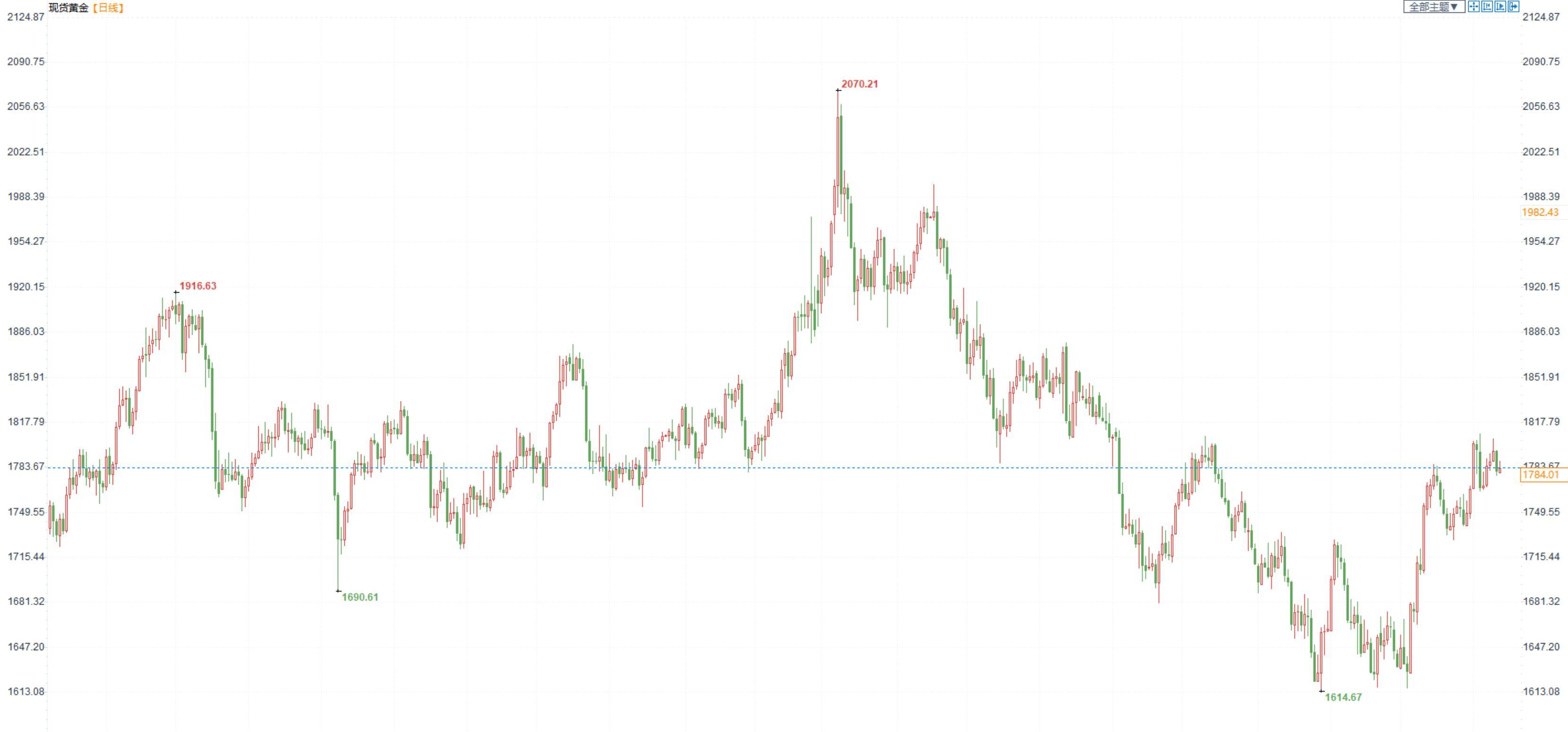

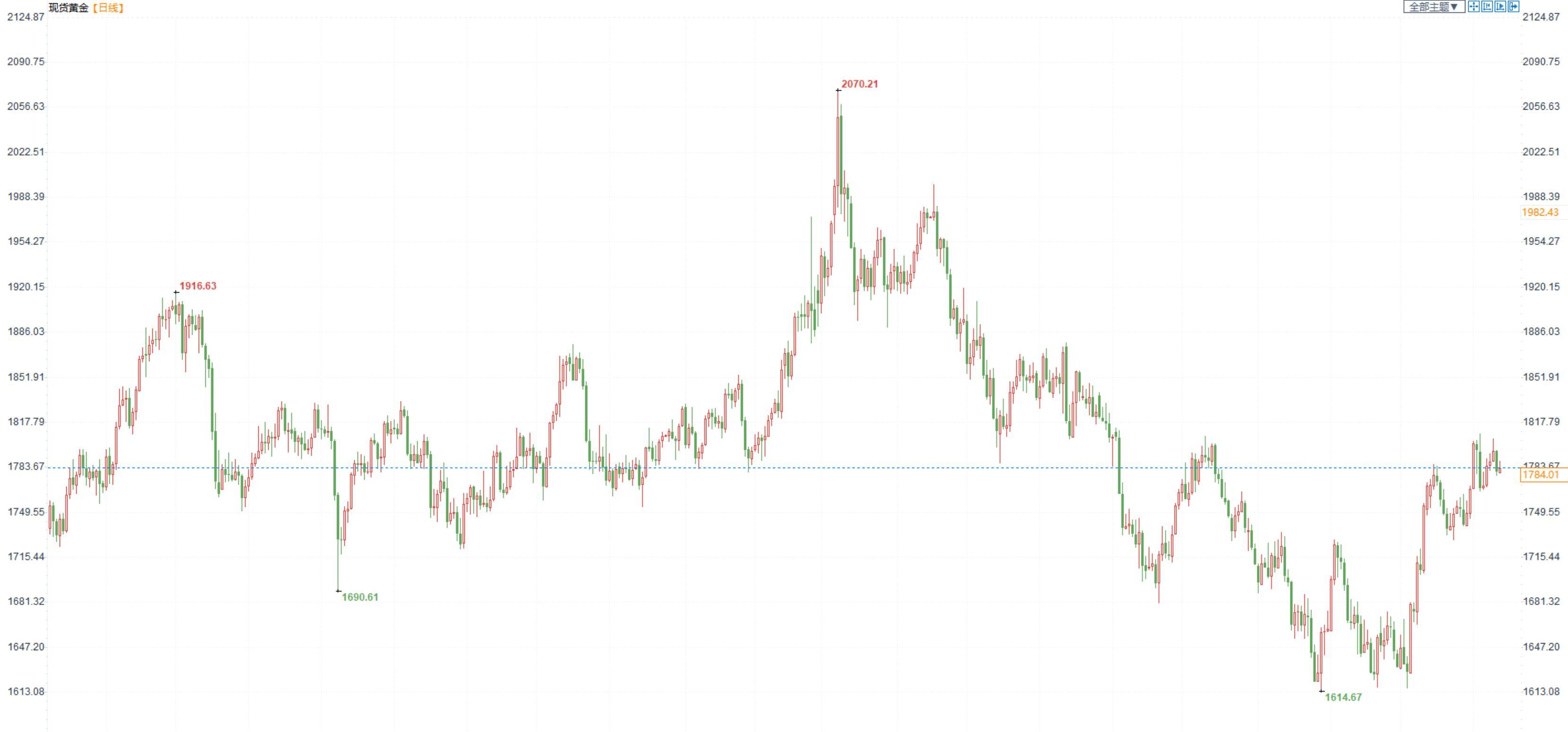

贵金属:美指窄幅震荡,关注今晚CPI数据

【今日行情】金银涨跌互现。AU2302收盘价为403.54,收跌0.23%;A2302收盘价为5320,收涨0.57%。美指维持在105附近的窄幅震荡,十年期美债收益率重回3.6%,短期对金银压制有所增强。但中长期来看,美指和美债收益率均以弱势为主。

【投资需求】在ETF持仓方面,12月12日全球最大黄金ETF—SPDR持仓保持不变为910.40吨,全球最大白银ETF—SLV持仓减少17.17吨至14712.85吨。

【基本面】近期公布的一些数据,诸如美国11月PPI数据和密歇根消费者信心指数均表现超预期,美国消费和通胀未见明显降温,市场对于美联储12月议息会议或将传递出更久更高的加息预期升温,令短期金银承压,关注今晚CPI数据的公布。本周四凌晨前依旧处于美联储议息会议前的缄默期,没有公开信号传递。目前来看,12月议息会议加息50个基点基本确定,重点警惕美联储由于通胀韧性而传递出更鹰的加息持续时间和最终的峰值。

观点及建议:短期,金银震荡为主,但中期底部明朗的观点不变,若有回调更多是机会,关注今晚公布的CPI数据。

焦炭:三轮提涨落地,焦企生产边际好转

价格:今日01合约收于2940.5,05合约收于2822,港口准一级资源仓单成本2960元/吨。

成本:焦炭市场延续偏强格局,随着防疫政策不断优化,市场运力逐步改善,焦企原料到货好转,

供给端:随着焦炭三轮落地,焦企盈利能力逐步修复,生产积极性提高,不过受环保等因素供应端暂未提至高位负荷,供应端仍有缺口,

需求端:下游钢厂受宏观强预期支撑以及利润转正,市场情绪改善,生产意愿仍在,当前钢厂原料库存仍在中等偏低水平,补库诉求仍在,短期成本端表现偏强,后期关注钢材价格以及原料库存变化。

观点与建议:盘面表现强势,带动成材现货价格周环比上涨,为原材料提供上涨空间,整体思路仍以多头对待。本周需重点关注经济会议政策以及疫情发展

螺纹钢:期螺继续窄幅调整,基本面变化不大

价格:螺纹钢2305合约今日整体窄幅震荡,自白天开盘后缓幅震荡下行,尾盘出现拉涨,日K线收十字星。收盘价3937元/吨,小幅收跌0.28%。现货价调整为主,上海中天螺纹钢现货价3870元/吨,环比下降10元/吨。

供应端:上周螺纹钢产量出现小幅增加。目前焦炭第三轮提涨全面落地,市场开始博弈第四轮提涨,铁矿石价格上涨明显。整体来看,虽然最近螺纹钢现货价仍处涨势,但原料端涨幅较大,一定程度侵蚀钢厂利润,钢厂继续提产动力不足。短期供应变动有限,或持稳为主。

需求端:整体来看,今年年前施工预计正常进行,没有大范围提前停工,也没有较大范围的赶工。对螺纹钢而言,预计下游刚需变化不大,不会出现淡季刚需提振,也不会出现刚需超预期转差。未来的需求变化,仍主要关注冬储方面。

总结:之前房地产政策继续推进、防疫政策放松,市场对经济恢复信心增加,宏观情绪继续提振黑色系。但目前需要注意的是,虽然黑色系仍处强预期逻辑中,但前段时间利好情绪一定程度已经得到释放,而最近疫情扩散对现实经济存在冲击,市场担忧情绪渐起。

观点与建议:预计在经济会议释放新的利好信息之前,螺纹钢受弱现实和情绪影响,短期调整为主,注意上方压力以及本周数据影响。

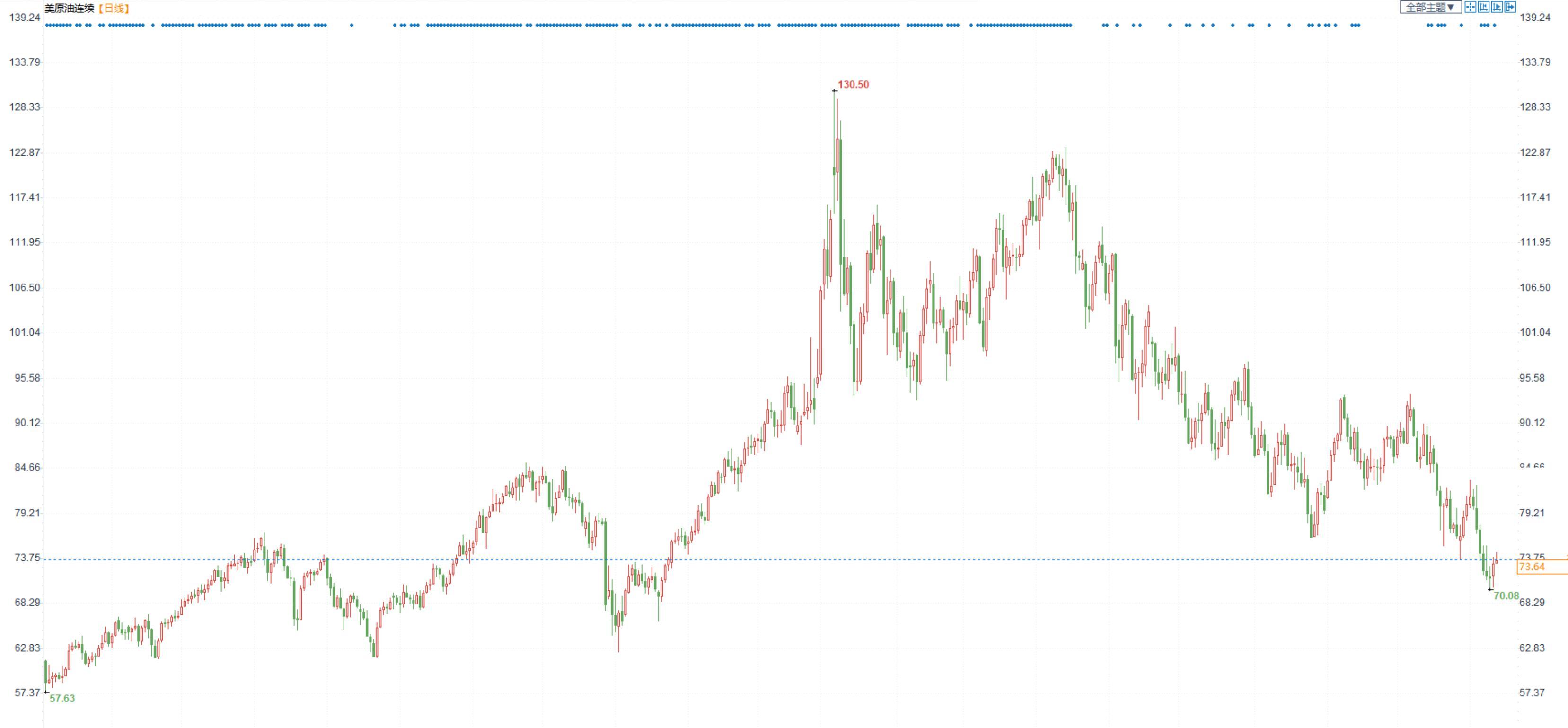

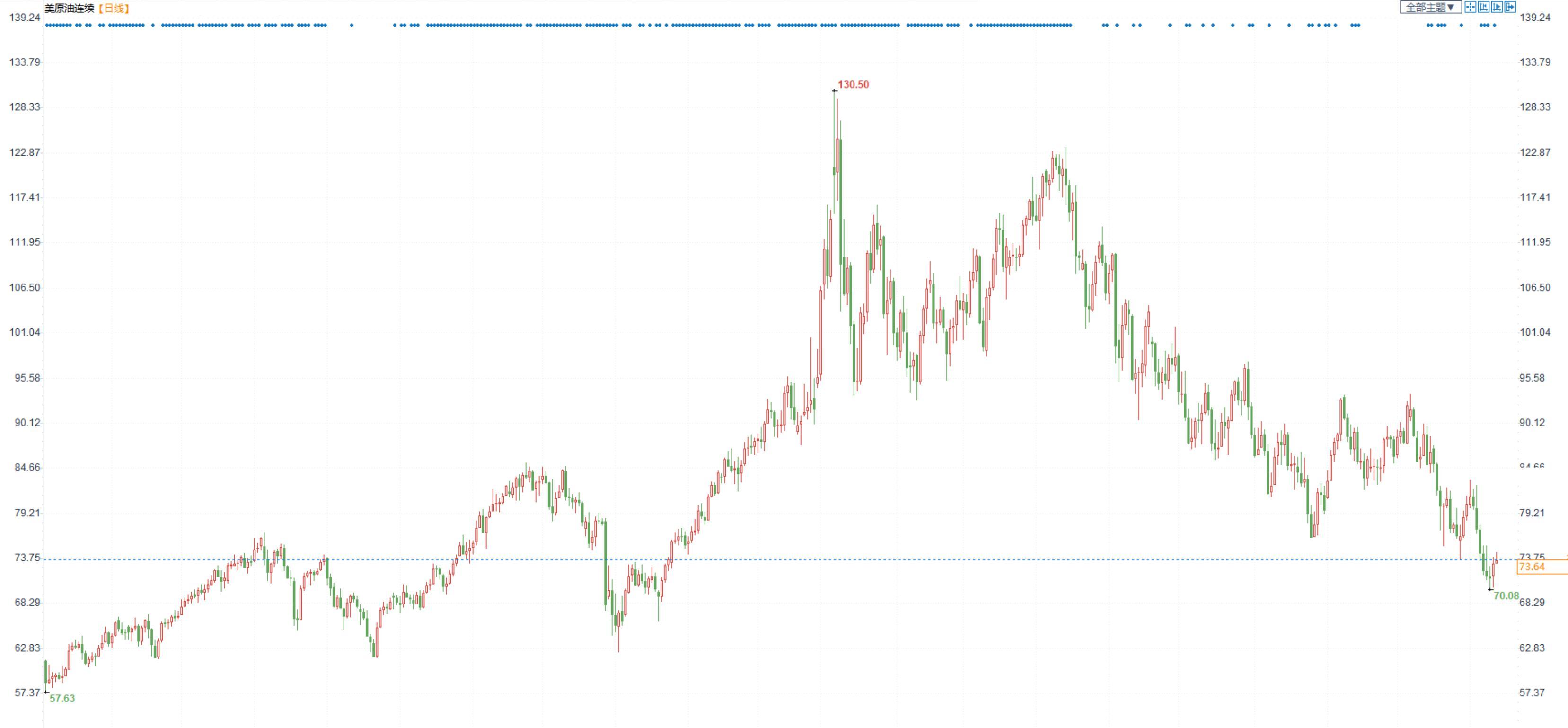

原油:美国Keystone管道恢复慢于预期,短期原油震荡偏强

期货市场,布油在79美元附近震荡整理,下破80美元整数关口,国内SC2302合约涨近4%,收盘价527.4。

宏观方面:在服务成本跳升的情况下,美国11月生产者价格涨幅略高于预期,但这一趋势正在缓和,最终需求PPI在11月环比增长0.3%,同比增长7.4%,为2021年5月以来最小同比增幅。

供应:美国因Keystone管道发生泄漏,这条加拿大输送60万桶/日原油到美国的管道临时关闭,但泄露原因未找到恢复慢于预期。OPEC+同意维持200万桶/日的石油减产政策不变。俄罗斯总统普京表示,俄罗斯可能会削减石油产量,并将拒绝向任何对俄石油实施价格上限的国家出售石油。

需求:EIA数据显示美国汽油表需弱柴油表需强,原油油品出口仍在高位,总油品需求有韧性。国内疫情反弹,动态清零政策下,需求端疲软。EIA报告对明年的全球需求增速预测减少了16万桶/日。

库存:截至12月2日,API原油库存下降642万桶,汽油库存上升593万桶,馏分油库存增加355万桶。截至12月2日,EIA原油库存下降519万桶,汽油上升532万桶,精炼油上升616万桶。美国油品表需走弱。

观点及建议:目前原油的运行主逻辑依旧是需求端疲软和供应端的扰动,供应端OPEC本月会议并未对原油产量做出改变,需求端EIA调低需求增速,库存数据显示美国油品需求疲软。国内虽然疫情政策有所调整,但需求端依旧有待恢复,短期在美国管道事件影响下,原油价格偏强运行。但从原油的价格结构来看,呈现近月弱,远月强的走势,随着国内疫情第一波冲击结束后,需求有望迎来一波上行,中期我们持有看多的观点。

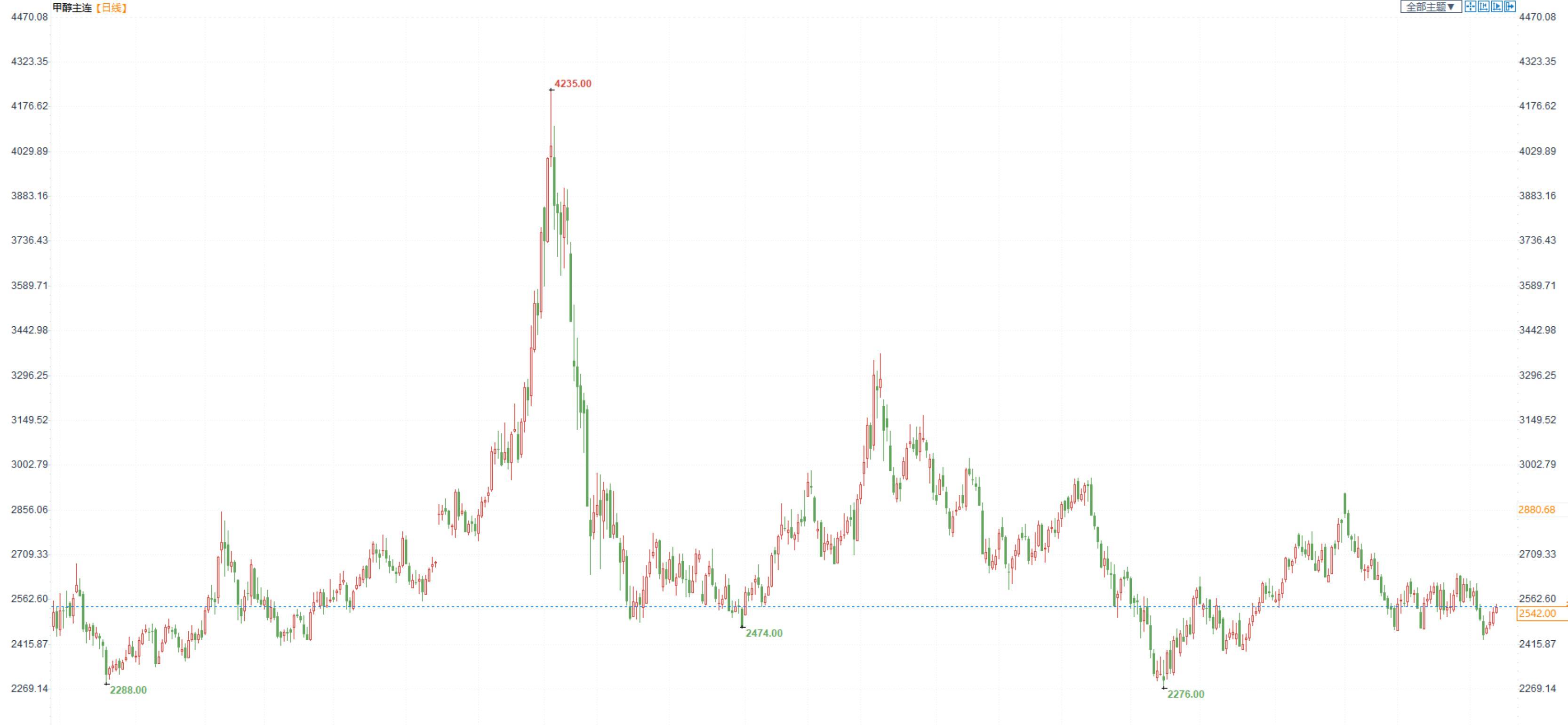

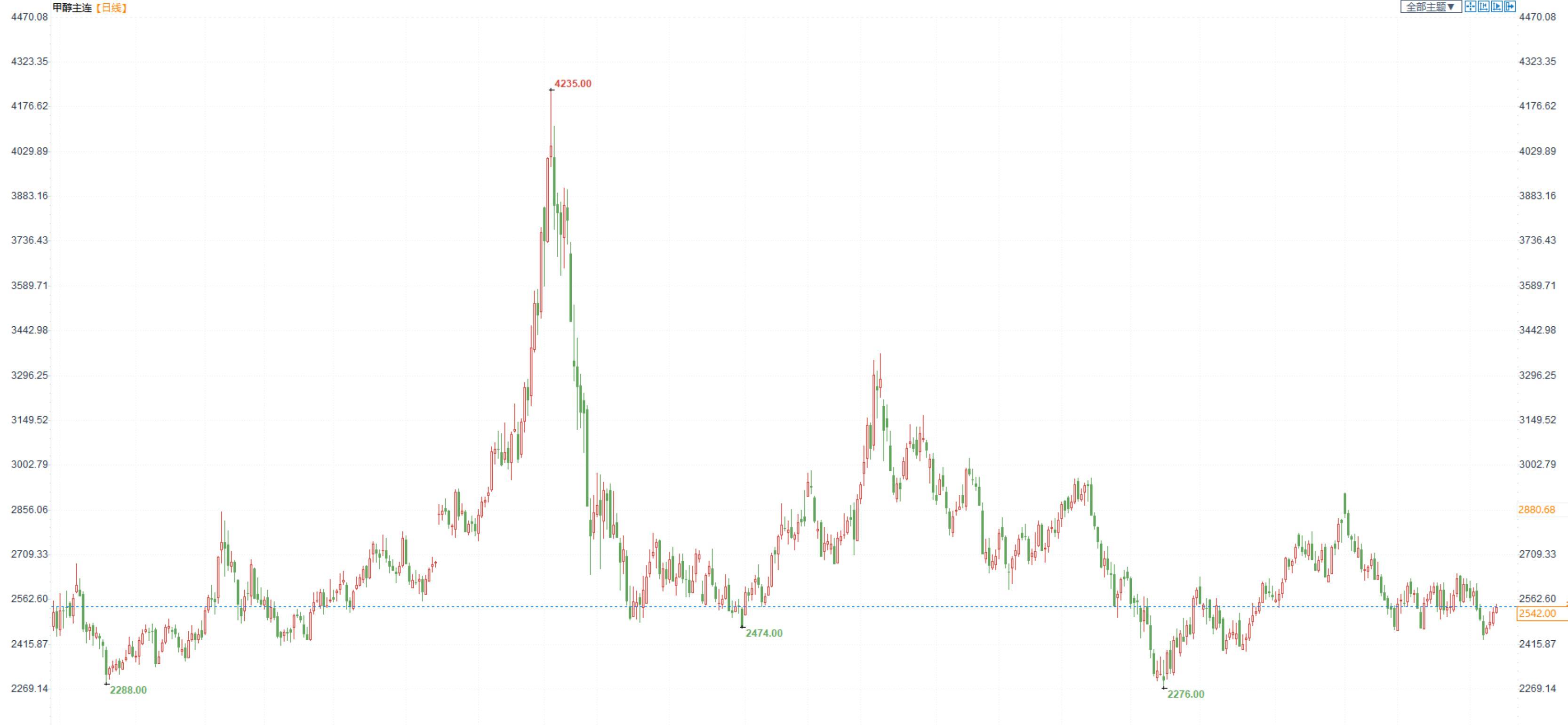

甲醇: 疫情政策调整,甲醇短期震荡偏强

期货市场,甲醇2301合约小幅收涨,收盘价2542。现货端,港口库存较低,目前现货强势于期货。

供应端:上周甲醇产量154.91万吨,较上上周减少3.01万吨,装置产能利用率为74.72%,环比跌1.92%。西南天然气目前供应充足,天然气制甲醇装置并未出现集中的检修,国内供应压力依旧存在。海外装置逐渐恢复,港口压力较大,关注伊朗装置的动态。

需求端:上周国内甲醇制烯烃装置产能利用率较上周大幅走低。周内青海盐湖装置及江苏盛虹装置停车检修,其他装置均维持前期水平生产。

传统需求表现没有亮点,拉动有限,维持前期水平。

库存:截至12月7日,本周甲醇港口库存窄幅去库,虽主流区域提货缩减,但受天气影响,沿海区域部分时间封航影响船只卸货速度,同时卸货多为终端工厂到货,江苏整体库存缩减;

宏观方面:国家对疫情政策有所调整,利好甲醇下游需求,但需求的恢复需要时间。

观点及建议:成本端,煤炭小幅收跌,甲醇成本支撑不强,煤制甲醇企业逐渐开工,供应端压力较大。目前甲醇主要受宏观和市场情绪的影响,短期在国内调整疫情政策后,宏观利好下小幅收涨,中期还需关注需求端的运行。

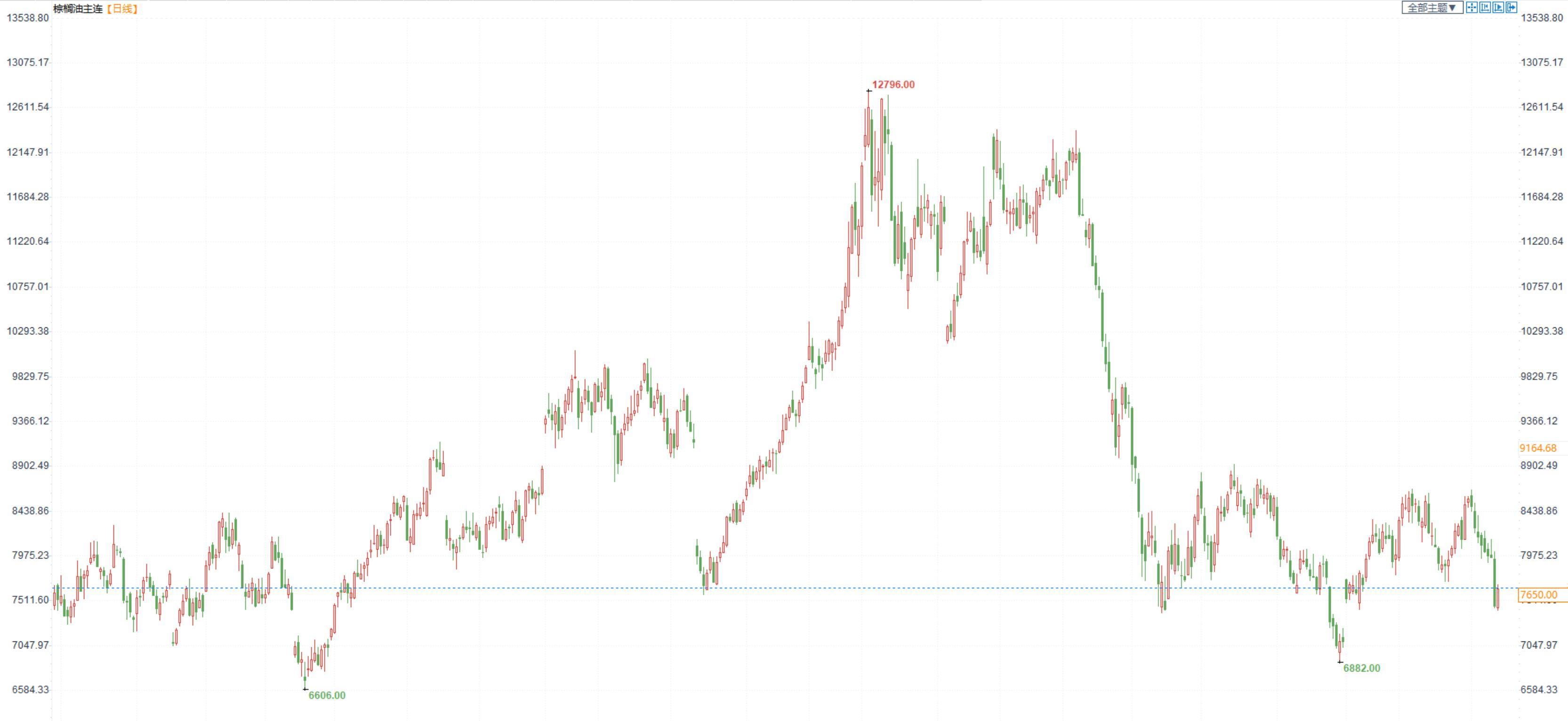

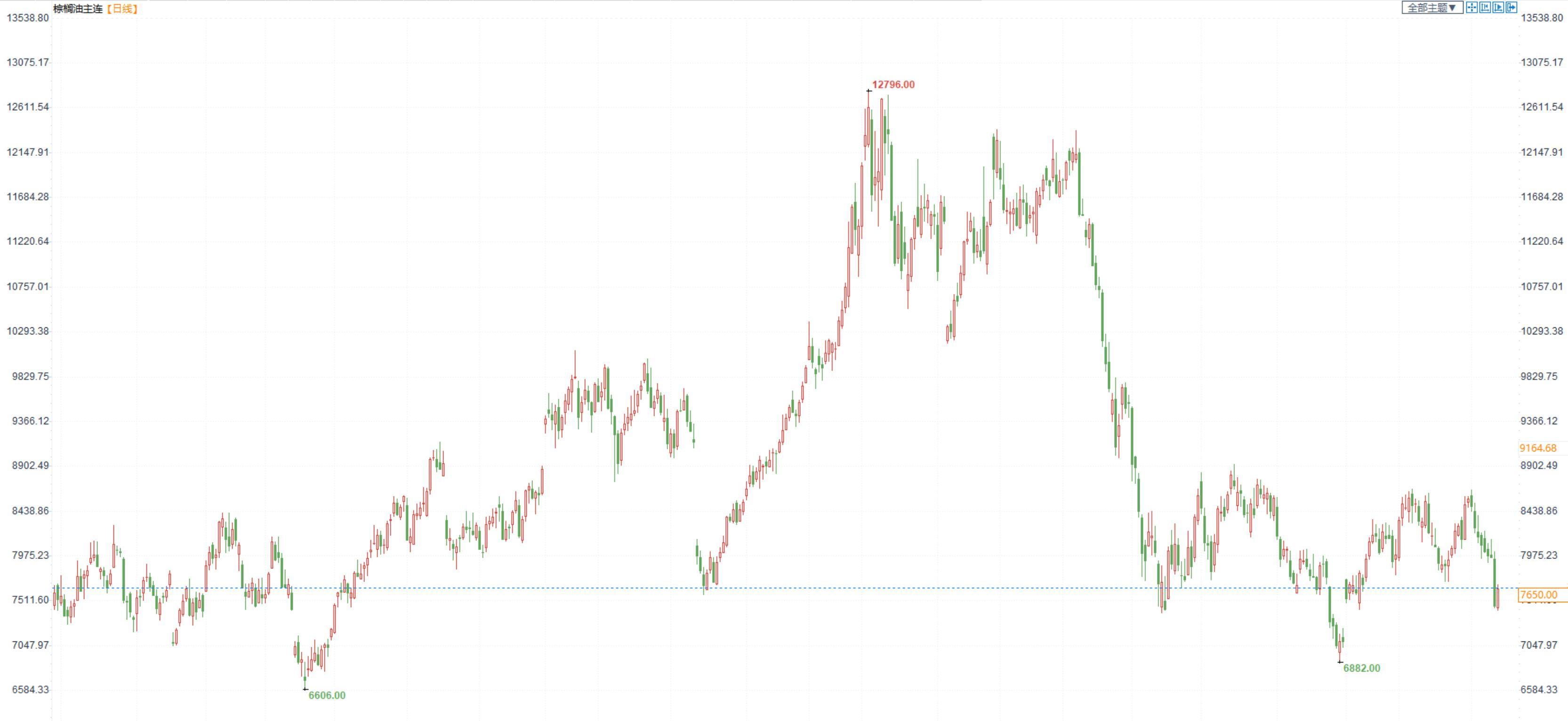

棕榈油:MPOB月报稍多于预期,棕油午盘小幅回升

棕榈油2301合约日内跌0.84%,收盘7650元/吨;广州市场棕榈油7680元/吨。

新消息:11月MPOB月报马棕产量环比降幅7.33%,出口环比降幅0.92%,月末库存环比降幅4.98%,出口虽不及预期,但产量低于预期,国内库存超预期去库,小幅利多市场。

供应:东南亚进入减产季,马棕产量下滑,印尼恢复出口税,棕榈油供应仍存在一定担忧,但欧洲葵油和加拿大菜油供应充足,弥补了棕榈油产地供应的下滑。

国际需求:欧盟新法案阻止进口与森林砍伐有关的商品,预计未来10年内,欧盟棕榈油在生物柴油和食品中的份额将大幅下降,导致棕榈油进口大幅下降,其价格承压;不过印尼或于2023年1月开始执行B35生柴政策,对棕榈油形成一定支撑;原油价格弱势不改,全球需求担忧不降,油脂需求前景不乐观;美国生柴政策不及预期,EPA所公布的可再生燃料掺混义务增幅低于市场预期,美豆油消费前景生变,压制油脂市场。

国内情况:国内棕榈油大量到港,库存压力较大,压制盘面价格,且冬季棕油消费较为平淡;防疫政策虽然放松,但各地阳性较多,许多命中担心感染,国内餐饮,堂食等回复并不及预期,反而有更差的趋势,油脂需求依然提振不足。

其它影响:俄乌紧张局势下,仍扰动油脂油料市场;生柴政策多变,植物油市场波动;国际局势与政策多变,影响棕榈油需求。

总结:棕榈油短期受油脂走弱影响,加上基本面提振有限,或维持偏弱运行。

观点及建议:短期棕油弱势运行,震荡偏空思路对待即可。

豆粕:阿根廷迎来降雨+出口政策到来,豆粕支撑逐渐走弱

豆粕2301合约日内跌0.79%,收盘价4369元/吨,现货张家港43%蛋白豆粕4750元/吨

最新消息:USDA月报并未下调南美大豆产量,而是小幅上调全球期末库存。

产地供应端:USDA最新月报表明全球大豆未来供应仍乐观,加上阿根廷迎来降雨及对其出口政策的担忧,美豆上方遇到压力;但中国需求仍有恢复预期,短期支撑市场。

国内供应:国内大豆到港开始补足,原料库存触底回升,随着油厂开机,豆粕整体紧张情绪缓解,豆粕现货价格小幅回落;不过下游需求较好,豆粕库存累库尚需时日。

需求端:底猪肉需求尚可,饲料需求维持平稳,且明年春节时间较早,下游企业备货或提前开启;加上国内进一步放开疫情防控措施,市场心态转向乐观,需求提振明显。

其它因素:黑海协议虽然延长,但俄乌冲突下仍易扰动油脂油料市场。

总结:供应端紧缺问题逐渐改善,目前虽有需求和宏观利好,但旺季过后豆粕价格或随着成本的降低而逐渐下移。

观点及建议:短期南美天气扰动仍存,加上国内防控措施进一步优化,提振市场情绪,建议短期近月高位震荡思路对待;中长期远月仍逢高看空为主。

标题:三立期货:股指谨慎为主,金银震荡为主,原油中期看多(20221213收评)

地址: shuanxiang.cn/article/1002.html